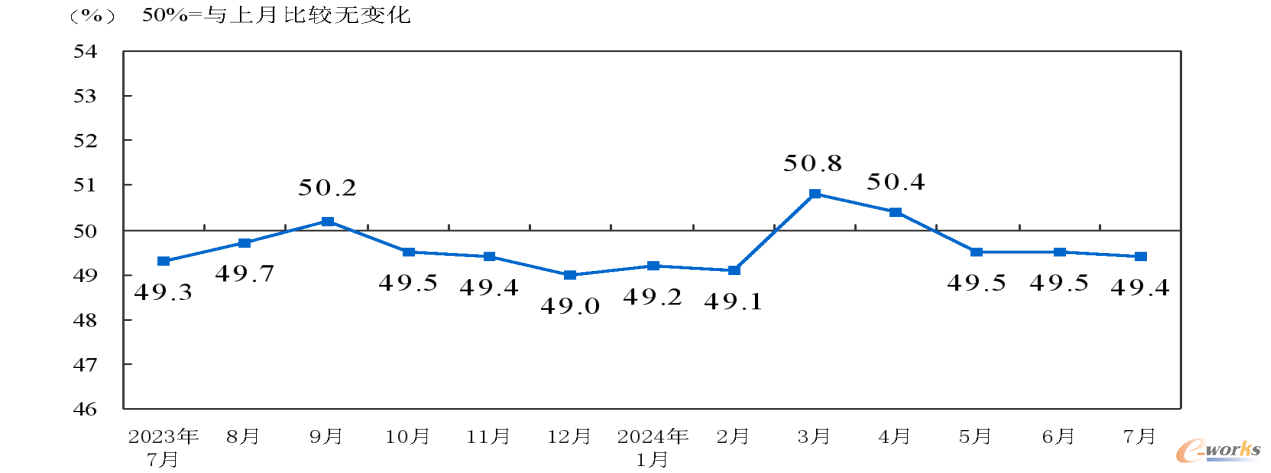

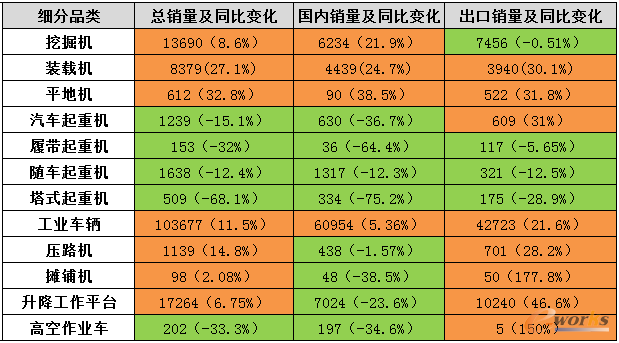

7月制造业PMI略微回落

2024年7月中国制造业PMI为49.4%,与上月持平,表明制造业总体景气水平基本稳定。从分项指数看,生产指数为50.1%,较上月下降0.5个百分点,仍连续5个月运行在扩张区间,显示企业生产稳定扩张;新订单指数为49.3%,较上月小幅下降0.2个百分点,连续3个月在49%以上小幅波动,制造业市场需求有所回落;新出口订单指数为48.5%,较上月上升0.2个百分点, 外部需求有趋稳回升势头;主要原材料购进价格指数和出厂价格指数分别为49.9%和46.3%,比上月下降1.8和1.6个百分点,受市场需求不足和近期部分大宗商品价格下降等因素影响,市场价格总体水平有所下降。

此外,大型企业PMI为50.5%,比上月上升0.4个百分点,大型企业市场需求有明显回升,为制造业平稳运行提供有力支撑。中、小型企业PMI分别为49.4%和46.7%,比上月下降0.4和0.7个百分点,景气水平均有所回落。

值得注意的是,在高温天气带动能源消耗增加以及暑期消费的带动下,消费品制造业PMI较6月回升0.6个百分点至50.1%,高耗能PMI提升1.2个百分点至48.6%。另外,装备制造业及高技术制造业扩张放缓,行业景气有所回落。

图1 制造业PMI指数(数据来源:国家统计局)

从行业来看,制造业的几大重点行业呈现如下特点:

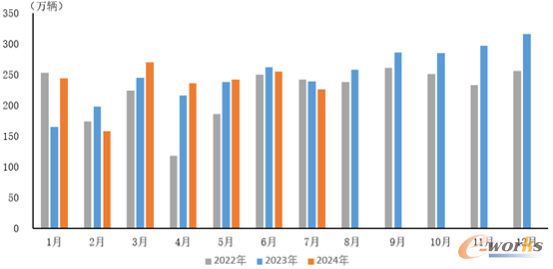

●产销双降,汽车出口同比快速增长

根据中国汽车工业协会统计分析,2024年7月,车市进入传统淡季,部分厂家迎来高温休假,产销节奏有所放缓,整体市场表现相对平淡,环比同比均呈现下降。其中,乘用车和商用车产销环比同比双降,新能源汽车和汽车出口同比继续保持较快增长。

汽车整车方面,2024年7月,汽车产销分别完成228.6万辆和226.2万辆,环比分别下降8.8%和11.4%,同比分别下降4.8%和5.2%。其中,乘用车产销分别完成203万辆和199.4万辆,环比分别下降6.8%和10%,同比分别下降4%和5.1%。商用车产销分别完成25.6万辆和26.8万辆,环比分别下降22.4%和20.4%,同比分别下降10.5%和6.6%;其中,重卡整体实销4.64万辆,环比下降1%,同比增长9%。在出口方面,7月汽车整车出口46.9万辆,环比下降3.2%,同比增长19.6%。分车型看,乘用车出口39.9万辆,环比下降1%,同比增长22.4%;商用车出口7万辆,环比下降13.9%,同比增长5.8%。

图2 汽车月度销量(数据来源:中国汽车工业协会)

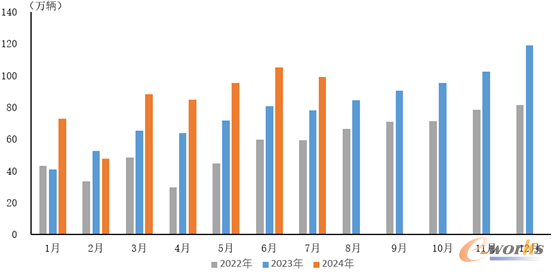

在新能源汽车方面,根据中国汽车工业协会统计分析,7月新能源汽车产销分别完成98.4万辆和99.1万辆,同比分别增长22.3%和27%。新能源汽车国内销量88.7万辆,环比下降7.9%,同比增长30.7%;其中新能源重卡7月共计销售6613辆(注:本文数据来源为交强险实销口径,不含出口和军车,下同),环比6月份下降5%,同比则继续增长,增幅达到179%;值得特别指出的是新能源重卡已经连续第18个月保持同比增长,在这一细分领域展现出极强的韧性。在出口方面,新能源汽车出口10.3万辆,环比增长20.6%,同比增长2.2%。

图3 新能源汽车月度销量(数据来源:中国汽车工业协会)

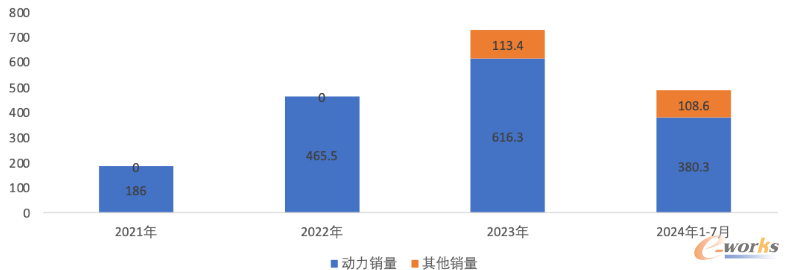

值得注意的是,在新能源汽车市场带动下,7月动力和其他电池产销以及装车量同比增长。根据中国汽车动力电池产业创新联盟的数据显示,2024年7月我国动力和其他电池(主要指储能电池,包括少量小动力电池)合计产量为91.8GWh,环比增长8.6%,同比增长33.1%。销量方面,我国动力和其他电池销量为86.3GWh,环比下降6.4%,同比增长49.9%;其中,动力电池销量为62.2GWh,环比下降10.3%,同比增长19.0%,占总销量72.1%,和上月相比,占比下降了3.1个百分点;其他电池销量为24.1GWh,环比增长5.3%,同比增长351.9%,占总销量27.9%。装车量方面,我国动力电池装车量41.6GWh,环比下降2.9%,同比增长29.0%。

图4 2021年-2024年7月动力和其他电池销量

(数据来源:中国动力电池产业创新联盟)

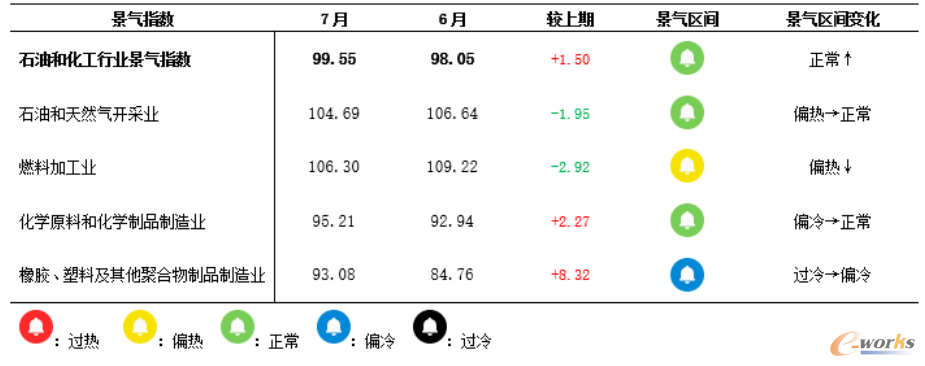

●“7升5降”,工程机械整体走势变强

根据中国工程机械工业协会发布的数据分析,7月各大工程机械主要产品的总销量“7升5降”,国内销售“4升8降”,出口呈现“8升4降”。总体来看,目前工程机械行业从6月“5升7降”到7月“7升5降”,翻转了原来下降品类多、增长品类少的情况;另外,内销与出口方面,延续6月国内处于疲态,出口比较火热的态势。

根据中国工程机械工业协会的数据统计,2024年7月,销售各类挖掘机13690台,同比增长8.6%;其中国内6234台,同比增长21.9%;出口7456台,同比下降0.51%。销售各类装载机8379台,同比增长27.1%;其中国内4439台,同比增长24.7%;出口3940台,同比增长30.1%。销售各类汽车起重机1239台,同比下降15.1%;其中国内630台,同比下降36.7%;出口609台,同比增长31%。销售各类履带起重机153台,同比下降32%;其中国内36台,同比下降64.4%;出口117台,同比下降5.65%。销售各类随车起重机1638台,同比下降12.4%;其中国内1317台,同比下降12.3%;出口321台,同比下降12.5%。销售各类塔式起重机509台,同比下降68.1%;其中国内334台,同比下降75.2%;出口175台,同比下降28.9%。

图5 2024年7月工程机械主要产品销量变化情况

(数据来源:中国工程机械工业协会)

值得一提的是,挖掘机国内销量连续5个月实现正增长,2024年1~7月,共销售挖掘机116903台,其中国内59641台,同比增长6.23%;出口57262台,同比下降12.3%。另外,起重机市场形势更为严峻,除汽车起重机出口正增长外,其他品类起重机国内及出口销量均呈下降趋势,且履带起重机和塔式起重机的国内销量下降幅度超过50%;迄今为止,汽车起重机、履带起重机、塔式起重机已连续6月同比下降,随车起重机连续5月同比下降。

从市场来看,传统销售旺季的到来,工程机械行业景气度得到一定修复,行业仍呈现了“内需承压、外需好转”的态势。内销市场看,随着宏观调控政策的加快实施,在老旧设备改造、以旧换新等政策的拉动下,7月,全国工程机械开工率为50.05%,总工作时长增长6908501.17小时,环比增幅2.94%,一定程度上表明在建项目全面提速,未来市场的逐步回暖与升温。从出口市场看,大部分品类实现正增长,海外市场仍存在出较大发展空间。

●生产利润好转,石化景气度持续上升

根据中国石油和化学工业联合会与山东卓创资讯股份有限公司联合发布的石油和化工行业景气指数来看,2024年7月,行业景气指数延续6月上升态势,升至99.55,环比上升1.50个百分点。

7月,由于原油价格持续下跌,原料成本下降,行业利润出现阶段性好转,带动企业生产热度提高,石油和化工行业景气指数延续上涨态势。从分指数看,出现两升两降,景气指数变化有所分化。具体来说,原油价格下跌给企业的生产、利润均带来影响,导致石油和天然气开采业景气指数环比下降1.95个百分点,为2022年9月以来首次由偏热区间回到正常区间。同时,7月份多地降雨量打破历史极值,交通运输受到阻碍,燃料加工业景气指数环比下降2.92个百分点,但仍处于偏热区间。原油价格下跌,靠近终端行业的生产成本降低,生产热度有所恢复,化学原料和化学制品制造业与橡胶、塑料及其他聚合物制品制造业景气指数环比分别上升2.27个百分点和8.32个百分点。

图6 景气指数(总指数与分指数)变化情况(数据来源:卓创资讯)

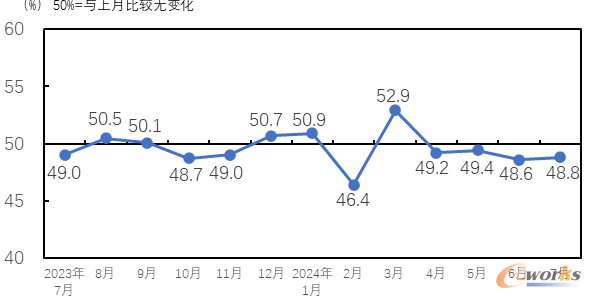

●小幅回升,纺织服装行业承压放缓

根据中国棉纺织行业协会发布的数据,2024年7月,市场淡季格局没有扭转,中国棉纺织景气指数为48.8%,较6月上升0.2个百分点,棉纺织行业景气水平小幅回升但仍处于临界点以下。从分项指数看,构成中国棉纺织景气指数的7个分项指数中,原料采购指数为48.5%,原料库存指数为49.2%,生产指数为49.3%,产品销售指数为48.7%,产品库存指数为48.2%,企业经营指数为49.1%,企业信心指数为47.3%,7个分项指数均低于临界点。但7个分项指数中原料库存指数、生产指数、产品销售指数、企业信心指数较6月上升,其余指数较6月下降。

7月份市场行情未出现明显好转,国内棉价的大幅下降对企业的销售及利润都造成了更大压力,但秋冬打样陆续下达,后续订单来临或只是时间问题,企业仍对“金九银十”传统旺季抱有一定期待。

图7 中国棉纺织景气指数(数据来源:中国棉纺织行业协会)

根据海关总署统计,7月当月,我国纺织品服装对全球出口268.0亿美元,同比减少0.5%(以人民币计同比减少1%)。其中,纺织品出口115.4亿美元,同比上涨4.0%(以人民币计同比增长3.5%);服装出口152.6亿美元,同比下降3.6%(以人民币计同比下降4.2%),降幅较上月扩大3个百分点。

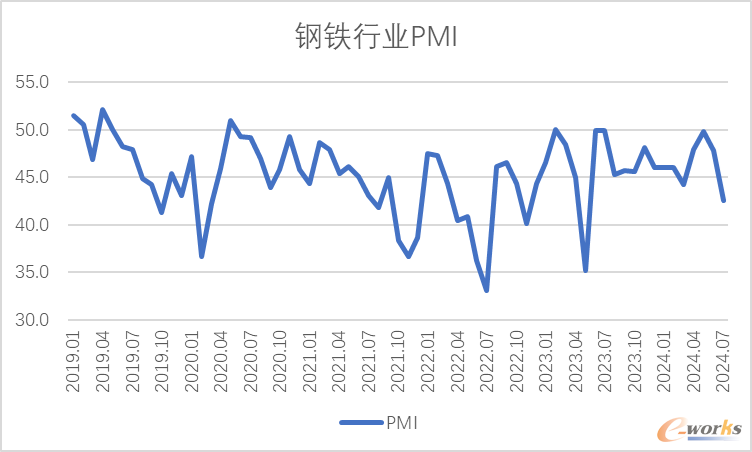

●淡季继续显现,钢铁行业呈下滑趋势

根据中物联钢铁物流专业委员会发布的数据,2024年7月份钢铁行业PMI为42.5%,环比下降5.3个百分点,创下了一年以来新低。7月份,建材市场需求保持淡季特征,尤其高温、多雨地区相对明显,其他区域尚可。华东地区结束梅雨季节后,被抑制的市场需求出现阶段性释放。

分项指数变化显示,随着多地高温多雨天气来临,钢铁行业淡季特征继续显现,而“新国标”推行也给市场带来较为明显的影响,行业整体加快下行。具体来看,新订单指数为40.3%,较上月下降9.1个百分点,指数创近一年以来新低,随着多地高温多雨天气影响,钢铁需求呈现加快下降,需求端再度走弱。产成品库存指数为54.4%,较上月上升7个百分点,受“新国标”执行落地影响,供需矛盾快速激化,钢厂库存呈现上升态势,连续3个月环比回升。在库存连续增加、市场供需矛盾持续突出情况下,企业生产意愿有所减弱,生产指数为38.5%,较上月下降7.4个百分点,连续2个月环比下降。当月生产端下降带动原材料采购端有所下滑,采购量指数为48%,较上月下降1.6个百分点。采购端下滑使得原材料价格整体呈现加快下降态势。购进价格指数为20.8%,较上月下降17.8个百分点,连续2个月大幅下降。

图8 2019年以来钢铁行业PMI变化情况

(数据来源:中物联钢铁物流专业委员会)

除此之外,中物联钢铁物流专业委员会预计,2024年8月份,钢铁行业传统淡季或仍将延续,且考虑房地产市场对钢铁市场的需求支撑难有实质性改观以及“新老国标”切换等因素影响,市场需求或继续低位运行。

小结

总体而言,当前经济仍处于惯性回落过程中,制造业供需两侧均显疲软的态势,企业正致力于夯实运行基础;但一些经济好转的苗头也在出现,如消费意愿仍然强劲,企业补库存意愿回升,经济动能开始蓄积等。随着各项稳经济扩内需政策继续落实以及高温多雨天气影响消退,市场需求将较快释放,企业生产活动加快上升,经济景气将趋稳回升。

本文为e-works原创投稿文章,未经e-works书面许可,任何人不得复制、转载、摘编等任何方式进行使用。如已是e-works授权合作伙伴,应在授权范围内使用。e-works内容合作伙伴申请热线:editor@e-works.net.cn tel:027-87592219/20/21。